| The World Compass(三井物産戦略研究所機関誌) 2003年11月号掲載 |

| チャンスの拡がる対消費者ビジネス |

|

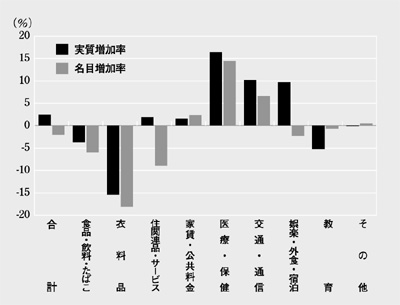

消費者の変質にともなって繰り返されてきた小売業の進化が、ここにきて他産業をも巻き込んで、大きな転機を迎えようとしている。この動きは、日本の産業界全体にとって重要な意味を持つと考えられる。 それは、基礎的な産業が国際競争と総需要の低迷にさらされて収益性を低下させているなか、付加価値が高く収益を期待できる事業分野は、先端技術を扱う領域と、消費者を相手にする領域に絞られてきているからだ。多くの日本企業にとって、いかに川下に事業展開していくか、いかに消費者と向かい合うかが重要な課題となっている。 以下では、小売業の進化がどのような形で他産業を巻き込んでいるのかを整理するとともに、今後の展開を予測してみたい。 淘汰が加速する小売業界 141万店から130万店へ。国内の小売店は、2002年までの3年間に10万店以上も減った。大型店やチェーン店に圧迫されてきた一般商店だけではない。大型店同士、チェーン店同士の競争が激しくなった1990年代には、それらの店舗、企業からも脱落組が増えている。そごう、マイカル、長崎屋が倒産し、西友は世界最大の小売企業ウォルマートに買収された。かつてのトップ企業ダイエーも、多数の店舗閉鎖を含む厳しいリストラの最中である。 その背景には、80年代末の規制緩和がもたらしたオーバーストアの状況と、バブル崩壊以来の景気の低迷がある。まず、大店法緩和の影響で、90年代には大規模店舗が急増した。商業販売統計で見ると、2002年末の大規模店舗の総売場面積は、緩和直前の91年に比べて約1.6倍にも拡大している。加えて、紳士服チェーンや家電量販店などの専門特化型業態の新興企業が、低価格を武器に急成長を遂げた。「価格破壊」という言葉が流行した時期である。新興企業が火をつけた価格競争は、やがて既存の大手企業をも巻き込み、利益を犠牲にした泥沼の消耗戦となっていった。 一方、需要サイドを見ると、消費の伸びは、バブル崩壊の影響が鮮明になり始めた92年頃から一気に鈍化している。それでも97年までは前年比プラスを維持していたが、98年以降はほぼ頭打ちで、物販に限れば、2001年にはピークであった97年の値を8%下回る水準まで落ち込んでいる。 それでは小売業は衰退産業なのかというと、決してそんなことはない。市場からの退出を迫られる小売企業が目立っているのは、時代の変化についていけなくなった企業が淘汰されているに過ぎない。その一方では、高収益を上げている企業、急成長を遂げている企業も数多い。多くの産業が国際競争の激化と需要の低迷で収益を悪化させているなか、対消費者ビジネスは成長と収益性の見込める数少ない事業領域の一つである。小売業に限らず、現在の対消費者ビジネスは、淘汰のピンチと飛躍のチャンスの両方に直面しているのである。 消費者のパワーアップ 時代の変化にあわせて進化できた企業が飛躍を遂げ、乗り遅れた企業が淘汰されるのは、今の時代に限ったことではない。90年代以来のオーバーストアと景気の低迷がピンチとチャンスをより鮮明にしているが、飛躍と淘汰は、小売業の進化の過程で何度も繰り返されてきた必然的なプロセスでもある。 小売業の進化を推し進める圧力となったのは、言うまでもなく、消費者の変質だ。それは、消費者全体としての「パワーアップ」と表現することもできる。まず、明治以来の近代化、産業化、そして戦後の高度成長期を経ての「購買力」の向上がある。日本人の大多数は飢えや寒さに苦しむことはなくなった。家電製品や自動車も一通り普及し、人々の切実な欲求はほぼ満たされた。その後も所得水準の上昇は続き、2001年の一人当たり可処分所得は、高度成長が終わった73年と比べてさえ、約1.6倍に拡大している(物価上昇の影響を除いた実質ベースでの比較)。その結果、近年の個人消費の内容は、抑えようのない切実な欲求に基づく「必需的消費」の割合は小さくなり、個々の消費者の状況次第、あるいは気持ち次第で変動する「選択的消費」の割合が大きくなっている。 下図は、一人当たり可処分所得のピークである98年から2001年にかけての消費額の増減を分野別に示したものである。この厳しい状況下で、固定費として削りにくい家賃・公共料金、医療・保健、交通・通信が伸びているが、名目ベースで見ると、それ以外の分野はすべて削減されている(ただし、教育費の減少は、実質ベースで見ると、この間の学齢人口の減少とほぼ見合ったものである)。生活の基本的な領域と位置付けられてきた衣・食・住の分野も例外ではない。むしろ、その減少率は「娯楽・外食・宿泊」を上回ってさえいる。衣・食・住の分野もすでに生活の基本のレベルを超えた選択的な部分が大きくなっていたということだ。「食費を抑えてでも家族でディズニーランドに行く」とか「ブランドものの服を買うか、海外旅行に行くか迷う」というようなケースは、もはや珍しくない。個人消費の大部分の領域が、消費者の気持ち次第で左右される流動的な需要に変質してしまったのである。 そして、この間に消費者は、公共交通機関の発達と自家用車の普及によって「機動力」の、そしてマスメディアの成長とインターネットの浸透によって「情報力」の面でもパワーアップしてきた。何を買うか、どこで買うか、人々の自由度は飛躍的に高まった。裏を返せば、商品やサービスを提供する企業にとって、現在の消費者はきわめて「扱いにくい」存在になったということだ。

苦境に立つGMSと専門店チェーンの飛躍 消費者のパワーアップは、店舗や商品、サービスに対する要求水準の上昇に直結する。品質の良さと安全性、リーズナブルな価格、買い物の便利さ、品ぞろえの奥行き、専門的な情報提供などなど。それに応えることで、様々な消費財も小売業も、進化を繰り返し、取り残された商品、店舗は淘汰されてきた。 そして、すっかり扱いにくくなった消費者を前に、最も苦戦が目立つのは、かつて小売業界の主役であったGMS(General Merchandising Store)である。GMSは、総合量販店、総合スーパーとも呼ばれ、60年代から70年代にかけて、大型の店舗に日常生活に欠かせない商品を衣・食・住の全分野にわたって品ぞろえすることで消費者をひきつけて、急成長を遂げた。 しかし、選択的消費のウエートが大きくなった80年代には、GMSの「何でもある」中途半端な品ぞろえでは消費者を満足させることは難しくなった。それでも、規制によって大規模店の開設が厳しく制限されていた時代には、厳しい競争にさらされることなく、何とか収益を維持できていたが、90年代に入って本格的な競争の時代を迎えると、ベーシックな商品を幅広くそろえて集客するGMSは、ユニークな商品をそろえて差別化する戦略を採れず、消耗戦的な価格競争に陥ってしまった。そして行き着いたのが、前に挙げたダイエー、マイカル、西友、長崎屋など倒産やリストラが相次ぐ現状だったというわけだ。 この時期、GMSに代わって小売業の主役となったのは、多様化した消費者のニーズのなかから特定の領域に絞り込んで、奥行きのある品ぞろえと専門的な情報、サービスを提供する専門店チェーンであった。80年代から90年代にかけて、店舗の大型化で品ぞろえを充実させた食品スーパーや、家電量販店、ドラッグストア、ホームセンター、カジュアル衣料品店など、多彩な専門店チェーンが成長した。 なかでも、日常的な食品と雑貨に絞り込み長時間営業を武器とするコンビニは、一般商店を業態転換させて店舗網に組み込んでいくフランチャイズ・システムの力で展開を加速させ、GMSを主力とする企業を売り上げ規模で上回るまでになっている。 商業集積としての進化へ 小売業の進化は今も続いているが、そのプロセスは、ここにきて大きな転機を迎えつつある。これまでの小売りの進化は、品ぞろえや販売手法といった個々の店舗の進化であった。それに対して、今目立っているのは、複数の店舗の集合体である「商業集積」の進化である。音楽になぞらえて言えば、独奏のレベルでの進化に、オーケストラや室内楽、あるいはロックバンドといった編成のレベルでの進化と多様化が加わってきたイメージだ。 商業集積のバリエーションは、古くからあるGMSを核にしたタイプや駅ビルに加えて、多数の専門店に映画館などのアミューズメント施設を加えたタイプ、丸の内や六本木など都心の再開発地域のショッピングゾーン、郊外のアウトレットモールなど、急速に広がりを見せている。日常的なショッピングの場としては、食品スーパーにドラッグストアやカジュアル衣料品店、家電量販店などを組み合わせた「NSC(Neighborhood Shopping Center=近隣型ショッピングセンター)」と呼ばれるタイプが増えている。NSCは、GMSが武器にしていた総合性と、専門店の持つ専門性という、双方の優位性をより高度なレベルで併せ持った商業施設だ。NSCの成長は、GMS業態の退潮を加速させる動きでもある。 もちろん組み込まれるのは物販を受け持つ小売業だけとは限らない。外食や映画館、ゲームセンターなどのアミューズメント、スポーツクラブ、エステ、ヘルスケア、金融サービス等々、多彩なサービス業が候補となる。市役所の出張所や郵便局も例外ではない。そうした消費者向けサービス産業の多くが、小売業の進化が商業集積レベルにステップアップしたことで、その進化の流れに組み込まれることになったのである。その意味で、今後は小売業とサービス業の進化のプロセスは、対消費者ビジネスの進化という一つの流れのなかで密接に絡み合うことになるだろう。 また、商業集積の発達の背景としては、消費者のパワーアップに加えて、産業セクター全体の環境変化の影響も見逃せない。国外への移転も含めた産業立地の再編で生じた工場や倉庫の跡地が、大型の商業施設の立地として大量に供給されたのである。工場跡地や倉庫跡地となると、その規模や立地特性はきわめて多様で、画一的なチェーン展開を基本とする従来型の業態、企業では必ずしも対応できず、立地特性に合わせた柔軟な店舗構成が可能な商業集積が有力な選択肢となっているという側面もある。 新たな機能、新たなプレーヤー 対消費者ビジネスの進化がオーケストラやバンドの時代を迎えると、その指揮者やプロデューサーの仕事が重要になる。商業集積トータルでの集客力を最大化するために、組み込む専門店のラインアップを考え、その配置や全体の雰囲気をコーディネートする。こうした役割の担い手としては、GMSからショッピングセンター運営に事業の軸足を移すことで業績を維持してきたイオン(ジャスコ)が先行しているが、アウトレットモールの開発では不動産会社や専業の商業デベロッパーが、NSCではその核店舗となる食品スーパーが活躍している。 また、これまで有名ブランドの売り場を集客力の要とし、「場所貸業」と揶揄されてきた百貨店のなかからも、その路線を徹底させることで商業集積の指揮者として生き残りを図る企業が出てきそうだ。遊休地やより高度な利活用が可能な土地を保有する多くのメーカーや倉庫会社、あるいはJRをはじめとする鉄道会社も、指揮者は無理でもオーナー兼プロデューサーといった役回りは十分考えられる。 指揮者やプロデューサーの役割を果たすには、商業集積のパーツとなる専門店をスカウトしてくることが、きわめて重要なポイントとなる。専門店の投入は、開業時だけではない。消費需要が流動化したというのは、消費者がきわめて飽きっぽくなったということでもある。流動的な消費需要に商業集積として応えていくには、状況に応じて店舗やブランドを入れ換えていくことが不可欠だ。 そこで大きな意味を持ってきそうなのがフランチャイズ・システムの発展形だ。新業態、新ブランドを次々と開発・展開していく、新しいスタイルのフランチャイズ企業を活用することで、商業集積の機動力は飛躍的に向上する。また、ユニークな専門店を海外からスカウトしてくる仕事では、総合商社にも出番があるだろう。 外資の参入 日本の消費市場を狙っているのは、日本企業とは限らない。既に大きな市場を確保している海外の有力高級ブランドは、日本のデパートや商業集積への出店だけではなく、東京の銀座や青山など、都心のショッピングゾーンに大型の直営店を展開する動きを加速させている。 日用品を扱う業態でも、先行していたカルフール(仏)に続いて、メトロ(独)、ウォルマート(米)、テスコ(英)が相次いで日本進出を果たした結果、欧米各国の最大手小売企業が日本に勢ぞろいする形になった。自国で成功をおさめた彼らにしても、扱いにくい日本の消費者を相手に、事業を軌道に乗せることは容易ではないだろうが、日本の既存勢力との連携によって、日本市場に相応の地位を築いていく可能性も無視できない。 すでに、ウォルマートは苦境に喘ぐ大手GMSの一角である西友に出資し、日本での事業展開の基礎を固めている。テスコは、小粒ながら収益性の高いシートゥーネットワーク(2003年3月期売上高534億円、経常利益40億円)を傘下に納めることで着実な第一歩を記している。メトロは小売企業ではなく、総合商社の丸紅をパートナーとして選択した。先発のカルフールだけは依然として自力での店舗展開を志向しているが、今後、方針を変更してくることも十分考えられる。 また、商業集積の展開が加速すれば、そのパーツとして、欧米のユニークな専門店チェーンの導入、参入が進む可能性も高い。専門店チェーンの日本進出の成功事例としては、71年の参入以来、日本人の食生活を大きく変えるほどのインパクトを与えてきたマクドナルドや、既存の流通システムに風穴を開けて定着してきた米国の玩具最大手トイザらスのほか、米国のGAP、スターバックス、英国のザ・ボディショップなど、米国、英国の企業が目立っている。これは、商業規制が比較的緩やかな両国において、専門店チェーンが企業として成長を遂げ、国外展開に十分な資本とノウハウを蓄積してきたためと考えられる。 これらの先行企業にしても、近年の日本での成長パターンは、様々な商業集積への出店を軸にするものとなっている。今後、商業集積の指揮者やプロデューサーの仕事の担い手が確立してくれば、彼らがスカウト役となって、独力での国外展開が難しいドイツ、フランス、イタリアをはじめとする大陸欧州からも、中堅・中小以下の、より個性的な専門店の日本進出が加速する可能性もある。 拓かれたチャンス 商業集積が対消費者ビジネスの進化の主戦場になることで、そのプロセスに、遊休地を保有するメーカーや鉄道会社、不動産業や専門のデベロッパーが参画し、外資や総合商社もそこに加わってくるわけだ。巨大な資本力を持つ総合商社や世界規模の大手小売業の動向は、その成否にかかわらず、日本の小売業の進化と淘汰のプロセスを大きく左右することになるだろう。 また、現実の店舗を持たないネット通販やテレビ通販も、着実に市場を拡大させ始めている。顧客情報の収集、活用、あるいはCRM(Customer Relationship Management)などのシステム構築といった、次代に向けての課題に取り組んでいるシステム・ベンダーやマーケティング会社、あるいは、決済関連サービスを提供する企業などの役割も大きくなるだろう。 こうして役者がそろい、対消費者ビジネスの進化はより複雑で多様な、新しい段階を迎えることになるが、これは、多くの企業にとって、消費者を相手にするビジネスにかかわっていくチャンスが開けてきたということでもある。このチャンスをどのように取り込んでいくかは、多くの日本企業にとって重要な課題となるだろう。 関連レポート ■商業統計に見る小売と消費の時代潮流 (チェーンストアエイジ 2008年5月15日号掲載) ■複合型商業施設のインパクト (読売isペリジー 2008年4月発行号) ■王者の時代−「普通」の企業に生き残る道はあるのか?!− (ダイヤモンド・ホームセンター 2007年10-11月号) ■商業施設の新潮流 (セールスノート 2007年8月号掲載) ■リテール産業のハイブリッド戦略−時代は脱デフレ後の新たな競争ステージへ− (読売ADリポートojo 2006年3月号掲載) ■リテール産業ハイブリッド戦略の行方−大きなカギ握るフランチャイズ方式− (ダイヤモンド・ホームセンター 2006年2-3月号) ■新時代のリテール産業と鉄道会社 (JRガゼット2005年11月号掲載) ■時代は「ハイブリッド」−問い直される小売企業のアイデンティティ− (チェーンストアエイジ 2005年9月1日号掲載) ■需要創造の第一歩はアイデンティティの再検討から (ダイヤモンド・ホームセンター 2005年4-5月号) ■リテールビジネスは創造力の時代へ (日経MJ 2004年12月6日付第2部「新卒就職応援特集」掲載) ■流通産業の歴史的展開 (The World Compass 2004年5月号掲載) ■小売業界の主役が代わる−外資、商社の参入と商業集積の発展で揺れる小売業の未来像− (チェーンストアエイジ 2003年9月1日号掲載) ■リテールビジネスの国際展開−「資本の論理」と「小売の論理」− (The World Compass 2002年10月号掲載) ■目前に迫る注目グローバルリテーラー−日本上陸のシナリオ− (チェーンストアエイジ 2002年8月1日号掲載) |

||||

| Works総リスト |